探索单期资产套利

这个例子探讨了单时期、两状态资产组合的基本套利概念。投资组合包括债券、股票多头和股票看涨期权。

它使用这些符号数学工具箱™函数:

areantstomatrix.把线性方程组转换成矩阵。Linsolve.解这个方程组。MATLAB®标准函数的符号等价,如

诊断接头.

这个例子象征性地推导出单时期、两种状态情景的风险中性概率和看涨价格。

定义投资组合的参数

创建符号变量r表示该期间的无风险利率。假设r是一个积极的价值。

信谊r积极的

定义单个周期开始的参数,时间= 0.在这里S0是股票价格,还是C0是罢工的电话期权价格,K.

信谊S0C0K积极的

现在,定义一个周期结束的参数,时间= 1.将这两种可能的状态标记为U(这段时期的股价上涨)和D(这段时期的股价下跌)。因此,苏和SD是u和d的股票价格,铜是州U.呼叫的价值。注意

.

信谊苏SD铜积极的

债券价格为时间= 0是1.请注意,此示例忽略了摩擦成本。

收取价格:时间= 0变成一个列向量。

价格= [1 s0 c0]'

价格=

收集投资组合的收益时间= 1到回报矩阵。的列回报对应于状态D和u的收益。这些行对应于债券,股票和看涨期权的收益。债券的收益是1 + R..州D呼叫的回报是零,因为它没有行使(因为

).

收益= [(1 + r), (1 + r);SD,苏;0、铜)

收益=

铜是值得的苏- K将这个值代入回报.

收益= subs(收益,CU, SU - K)

收益=

求风险中性概率

定义到达状态U和D的概率。

信谊PU.PD.真实的

根据无套利,命令= = 0必须始终保持正确的积极PU.和PD..

命令=回报* [pD;pU)——价格

eqns =

转换使用的方程风险中立概率。

信谊pDrnpUrn真实的;EQNS =潜艇(EQN,[PD; PU],[PDRN; PDRN; PURN] /(1 + R))

eqns =

未知变量为pDrn,pUrn, 和C0.使用这些未知变量将线性系统转换为矩阵形式。

[A,B] = EquationStomatrix(EQN,[PDRN,PURN,C0]')

一个=

B =

使用Linsolve.,求风险中性概率和赎回价格的解。

x = linsolve(a,b)

x =

验证解决方案

验证在风险中性概率下,x(1:2),即投资组合的预期回报率,E_return等于无风险利率,r.

E_return = diag(prices)\(payoff - [prices,prices])*x(1:2);E_return = subs(E_return, C0, x(3)))

E_return =

测试禁止违规行为

作为一个测试无套利违例的例子,使用以下值:r = 5%,S0 = 100, 和K = 100.为苏< 105,违反了无套利条件的原因是pdrn = xsol(1)是消极的(su> = sd).此外,对于以外的任何呼叫价格xSol (3),存在套利。

xSol =简化(潜艇(x, [r, S0, K], [0.05,100,100]))

XSOL =

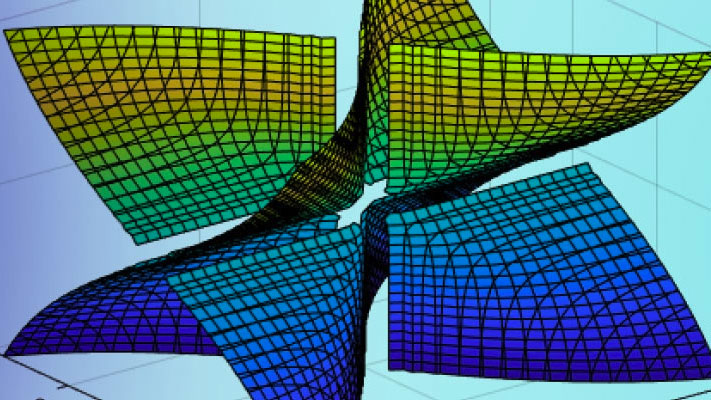

绘制呼叫价格作为表面

绘制出通话价格,C0 = xSol (3),因为50 <= sd <= 100和105 <= su <= 150.请注意,例如,当标的股票价格的“方差”更高时,看涨期权就更有价值,Sd = 50, su = 150.

FSURF(XSOL(3),[50,100,105,150])XLabelSDylabel苏标题赎回价格的

参考

高级衍生品,定价和风险管理:理论,工具和编程应用由Albanese,C.,Camplieti,G。