投资组合选择和风险规避

介绍

选择最佳投资组合时要考虑的因素之一对于一个特定的投资者来说,风险厌恶的程度。这种风险厌恶程度可以通过定义投资者的无差异曲线来表征。这条曲线由一系列的风险/回报对组成,它们定义了预期回报和风险之间的权衡。它建立了回报的增量,一个特定的投资者需要使风险的增量值得。典型的风险厌恶系数范围在2.0到4.0之间,数值越大,风险容忍度越低。在Financial Toolbox软件中用于表示风险规避的方程为

U = E(r) - 0.005*A*sig^2

地点:

U为效用价值。

E(R)是预期回报。

一个是投资者厌恶情绪的指数。

团体是标准差。

请注意

使用这些组合优化函数的另一种选择是使用组合对象(投资组合)的均值 - 方差投资组合优化。此对象支持毛或净组合回报金宝app作为返回代理,组合回报作为风险代理的方差,和组合组是指定的约束的任何组合,以形成组合集。有关工作流程信息时,使用组合对象,请参见投资组合对象的工作流程。

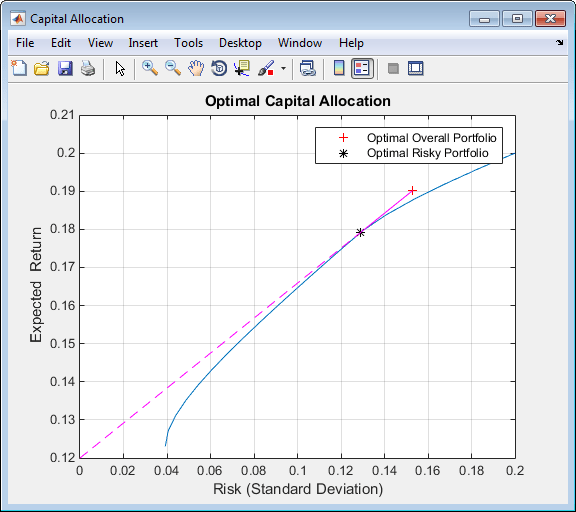

最优风险资产组合

本例计算的基础上,无风险利率,借贷利率,以及投资者的风险厌恶程度的有效前沿最优风险资产组合。你用功能做到这一点portalloc。

首先使用产生有效边界数据portopt。

ExpReturn = [0.1 0.2 0.15];ExpCovariance = [0.005 -0.010]-0.010 0.040 -0.002;0.004 -0.002 0.023);

考虑沿着有效前沿20个的不同点。

NumPorts = 20;[PortRisk, PortReturn, PortWts] = portopt(ExpReturn,…ExpCovariance NumPorts);

调用portopt,在指定输出参数时,返回对应的向量和数组,表示沿着有效边界的每个投资组合的风险、回报和权重。使用它们作为函数的前三个输入参数portalloc。

然后用这些值来表示无风险利率、借款利率和投资者的风险厌恶程度,找出最优的风险投资组合以及风险投资组合和无风险资产之间的资金最优配置。

无风险利率= 0.08借款利率= 0.12风险规避= 3

调用portalloc在不指定任何输出参数的情况下,给出一个显示临界点的图形。

portalloc(PortRisk,PortReturn,PortWts,RisklessRate,…BorrowRate,风险厌恶);

调用portalloc当指定输出参数时,返回方差(RiskyRisk)、预期回报(RiskyReturn),及重量(RiskyWts)分配到最优的风险投资组合。它还返回分数(RiskyFraction)分配给风险资产组合的完整的产品组合和方差(OverallRisk)和预期回报(OverallReturn)的最优整体投资组合。整体投资组合将无风险资产和有风险投资组合的投资组合在一起。这两种投资的实际比例是由投资者的风险厌恶程度决定的。

[risk, risk return, risk, fraction, OverallRisk,…= portalloc (PortRisk, PortReturn, PortWts,…(风险风险= 0.1288风险收益= 0.1791风险系数= 0.0057 0.5879 0.4064风险分数= 1.1869总体风险= 0.1529总体收益= 0.1902

的价值RiskyFraction超过1(100%),表示指定的风险容忍度允许借款投资于有风险的投资组合,而没有资金投资于无风险资产。这些借来的资本被加到可用于投资的原始资本中。在这个例子中,客户允许借款原始资本金额的18.69%。

另请参阅

投资组合|abs2active|active2abs|边境|pcalims|pcgcomp|pcglims|pcpval|portalloc|portcons|portopt|portvrisk